В ЭТОЙ СТАТЬЕ:

- Почему Гибралтар называют европейским Гонконгом

- По какой причине в Гибралтаре отсутствует НДС

- Как планировать налоги с использованием гибралтарской компании

С 1 июля 2009 года ставка корпоративного налога Гибралтара установлена на уровне 10 процентов для вновь созданных резидентных компаний. Это позволит Гибралтару в целях налоговой оптимизации конкурировать с Ирландией, а возможно и с Кипром. Ведь в отличие от последнего у Гибралтара нет обязательств перед российскими госорганами в сфере налогового сотрудничества.

Большинством стран Гибралтар признан офшором

Гибралтар является членом ЕС в составе Великобритании. Однако эта территория исключена из нескольких политик ЕС. В частности, она не входит в таможенную территорию ЕС, поэтому в Гибралтаре не взимается НДС. Также отсутствуют налоги на прирост капитала, роскошь, дарение, завещание и недвижимое имущество. А иностранные компании, зарегистрированные на территории Гибралтара, могут быть полностью освобождены от налогов.

Заметим, Гибралтар принял все директивы ЕС по противодействию отмыванию денежных средств, полученных преступным путем. Но, несмотря на этот факт, на текущий момент в международных финансовых кругах эта территория все-таки считается офшором. В частности, Гибралтар находится в «сером» списке Организации экономического сотрудничества и развития (ОЭСР) и «черном» списке Минфина России (приказ от 13.11.07 № 108н). Кроме того, пока еще ни одна страна не подписала с Гибралтаром соглашения об избежании двойного налогообложения.

Однако в целом налоговые преимущества Гибралтара все-таки перевешивают чашу весов в его пользу. В среде российского бизнеса эта юрисдикция достаточно популярна — например, там зарегистрирован непримиримый акционер ОАО НК ЮКОС — Group Menatep Investments Ltd. Это свидетельствует о недоступности резидентов Гибралтара для российского административного ресурса.

Часть прибыли может не облагаться корпоративным налогом

Прелюдией к понижению ставки корпоративного налога для компаний-резидентов Гибралтара стало решение суда первой инстанции ЕС (Court of First Instance of the European Communities) от 18.12.08 по объединенным делам № Т-211/04 и № Т-215/04. В нем суд, отменив одно из решений Комиссии ЕС (от 30.03.04 № 2005/261/EC) , разрешил Гибралтару устанавливать собственные налоги и ставки по ним, отличные от Великобритании.

Гибралтар не замедлил этим воспользоваться и с 1 июля, как уже упоминалось, снизил ставку до 10 процентов, но только для тех компаний, которые созданы на территории этой страны после указанной даты. Для уже действующих компаний ставка на второе полугодие 2009 года и 2010 год снижается до 22 процентов, а с 2011 года — до тех же 10 процентов.

Налоговое законодательство Гибралтара практически идентично налоговому законодательству Гонконга, который раньше также являлся заморской территорией Великобритании. В частности, любой доход, извлеченный или полученный за пределами страны и не переведенный затем в Гибралтар, не подлежит налогообложению гибралтарскими налогами. Его сумма может облагаться налогом только в стране возникновения. Правомерность такой налоговой политики подтверждена актом Тайного Совета Великобритании по делу Hang Seng, принятым в 1990 году в отношении Гонконга. А акты и выводы Тайного Совета обязательны как для самой Великобритании, так и для всех заморских территорий и территорий короны. В том числе Гибралтара.

Приведем пример. Гибралтарская компания оказывает услуги комиссионера российскому импортеру по поиску и закупке товара за пределами России. Если комиссионное вознаграждение будет напрямую перечисляться на расчетный счет гибралтарской компании, открытый в третьей стране, то его сумма не будет облагаться никакими налогами. В частности, российского налога на прибыль не будет, так как у гибралтарской компании отсутствует постоянное представительство в РФ (п. 2 ст. 309 НК РФ). Гибралтарского корпоративного налога нет, так как доход получен за пределами Гибралтара и не переводится на гибралтарский банковский счет. Российская компания также не обязана удержать НДС у источника при выплате вознаграждения комиссионеру, так как в данном случае место оказания услуг определяется по месту деятельности исполнителя (п. 2 ст. 148 НК РФ).

Выгодная работа гибралтарской компании-комиссионера

Кроме того, акт о подоходном налоге Гибралтара прямо предусматривает, что ряд популярных в международном налоговом планировании категорий доходов не признаются возникшими или полученными в Гибралтаре, даже если они переводятся в Гибралтар. Это относится к доходам от сдачи в аренду имущества, находящегося за пределами Гибралтара, торговли фьючерсами и т. д.

Освобождены от налогообложения доходы, полученные любым трастом или бенефициаром, при условии, что учредитель траста и его бенефициары не являются налоговыми резидентами Гибралтара.

Нерезидентная компания Гибралтара популярна в международном налоговом планировании

В гибралтарской налоговой системе выделен особый вид компаний, который и используется в настоящее время в качестве офшорного инструмента — нерезидентные компании Гибралтара. Доходы компаний этого типа не облагаются налогами в Гибралтаре.

До недавнего времени были весьма популярными два вида гибралтарских компаний: освобожденная компания (exempt company) и квалифицированная компания (qualifying company). Однако, следуя договоренностям с ЕС, достигнутым в 2005 году, Гибралтар объявил о прекращении действия этих режимов. В январе 2005 года был отменен режим квалифицированных компаний, а также было объявлено, что освобожденные компании смогут продолжать свою деятельность лишь до 31 декабря 2010 года, а их регистрация была прекращена уже с июля 2006 года. Поэтому на текущий момент нерезидентная компания стала отличной заменой освобожденным компаниям.

Для использования преимуществ нерезидентной компании, зарегистрированной в Гибралтаре, необходимо соблюдать следующие условия:

- — владеть, управлять и контролировать компанию должны налоговые нерезиденты Гибралтара;

- — заседания совета директоров должны проводиться за пределами Гибралтара;

- — компания не должна вести торговлю или предпринимательскую деятельность в Гибралтаре (только за пределами этого государства) , однако можно заключать сделки с другими нерезидентными гибралтарскими компаниями;

- — компания не должна иметь банковских счетов в Гибралтаре.

При соблюдении этих критериев компания будет считаться нерезидентной, и налоговые органы этой территории не будут требовать от нее регистрации для налоговых целей. Требование об уплате корпоративного налога может возникнуть только лишь в случае перевода дохода в Гибралтар.

Из корпоративных требований, предъявляемых к гибралтарской нерезидентной компании, можно выделить следующие:

- — компания обязана поддерживать в Гибралтаре офис с местным корпоративным секретарем;

- — компания не должна выпускать акции на предъявителя — личная информация о директорах и акционерах предоставляется Регистратору компаний (однако данные лица могут быть номинальными, причем раскрытие конечного бенефициара не требуется). Допускается наличие одного директора (гражданина любой страны) и одного акционера, при этом последний может быть как физическим, так и юридическим лицом;

- — компания должна сдавать ежегодный баланс и проводить ежегодный аудит.

Плюсом нерезидентной компании является мобильность. В частности, она может быть перемещена в случае необходимости в иные юрисдикции, например, на территорию Британских Виргинских островов или Мальту. И, наоборот, компании из офшорных юрисдикций могут быть перемещены в Гибралтар.

Дивиденды в пользу физлиц-нерезидентов не облагаются налогом

В ряде случаев от местного налогообложения могут быть освобождены проценты, дивиденды и роялти. К тому же правила о тонкой капитализации в Гибралтаре отсутствуют, то есть проценты в любом случае не будут переквалифицированы в дивиденды.

Проценты. Общее правило таково:

- — если заем выдан на территории Гибралтара, то проценты, полученные гибралтарской компанией, облагаются корпоративным налогом;

- — если заем получен резидентом Гибралтара, то при выплате процентов за границу необходимо удержать налог у источника.

Для применения этого правила используют критерии, упомянутые в деле Westminster Bank Executors & Trustee Company (Channel Islands) v National Bank of Greece and Athens. Если в Гибралтаре находится имущество, переданное в обеспечение, то проценты однозначно облагаются гибралтарским корпоративным налогом. Если же обеспечения нет или оно находится в другой стране, то применяется следующий механизм. Определяются местонахождения заимодавца, заемщика и источника выплаты процентов. Если большинство таких мест находится за пределами Гибралтара, считается, что заем выдан или получен вне Гибралтара, следовательно, проценты по нему налогом облагаться не могут.

Например, российская компания получила заем от резидента Гибралтара, который не обеспечен залогом. Получается, что заемщик и источник выплаты процентов (он же) находится в РФ, а заимодавец — в Гибралтаре. Два против одного в пользу России, значит, проценты по займу не облагаются гибралтарскими налогами.

Однако в связи с отсутствием соглашения об избежании двойного налогообложения между Россией и Гибралтаром российская компания при выплате процентов должна будет удержать налог у источника по ставке 20 процентов (подп. 3 п. 1 ст. 309, п. 1 ст. 310 НК РФ).

Процентный доход, выплачиваемый гибралтарской компании банками и иными институтами, оказывающими финансовые услуги, полностью освобожден от налогообложения.

Дивиденды. Корпоративным налогом не облагаются:

- — дивиденды, полученные от компаний, чьи акции обращаются на признанных фондовых биржах;

- — дивиденды, выплаченные физическим лицам, которые не являются резидентами Гибралтара;

- — дивиденды, выплаченные резидентами ЕС, подпадающие под действие директивы ЕС № 435 «О налогообложении материнских и дочерних компаний»;

- — дивиденды, выплаченные одной гибралтарской компанией другой.

Прочие же дивиденды облагаются корпоративным налогом. Налог у источника при выплате дивидендов отсутствует, однако компания должна в течение 30 дней после окончания налогового периода (год) направить декларацию.

Естественно, если речь идет о пассивных доходах, получаемых или выплачиваемых нерезидентными или освобожденными компаниями, они полностью выведены из-под обложения корпоративным налогом при условии соблюдения такими компаниями всех требований, предъявляемых к их статусу.

Роялти, полученные от источников за пределами Гибралтара и не переведенные на гибралтарский банковский счет, местным корпоративным налогом не облагаются. При выплате роялти налог у источника должен быть удержан лишь в том случае, если нематериальный актив, за использование которого платится роялти, используется в деятельности на территории Гибралтара.

Налогообложение физлиц происходит по одному из двух вариантов

Физические лица признаются налоговыми резидентами Гибралтара в случае, если продолжительность их нахождения на этой территории превышает 183 дня. С 1 июля 2009 года в систему налогообложения физлиц также были внесены изменения.

Средняя ставка подоходного налога составляет в настоящее время 30 процентов. Существует две системы налогообложения доходов физических лиц — выбор одной из них налогоплательщик осуществляет по своему усмотрению. Уплата налога происходит посредством его удержания работодателем из зарплаты.

Вариант первый: система применения налоговых скидок. В этом случае доход физического лица облагается с учетом установленных законом вычетов. Первые 4 тыс. фунтов (около 207 тыс. руб.) облагаются налогом по ставке 17 процентов, следующие 12 тыс. фунтов (около 622 тыс. руб.) — 30 процентов, а оставшийся налогооблагаемый доход — 40 процентов.

При этом доход физлица может быть уменьшен на персональный вычет, вычеты на содержание жены, детей и прочих иждивенцев, расходы на личное страхование, выплату ипотечных процентов и т. д. Общая сумма вычетов за календарный год не может быть менее 3,5 тыс. фунтов (около 181 тыс. руб.).

Вариант второй: система налогообложения валового дохода (вычеты не допускаются). В этом случае доход физлица облагается по следующим ставкам:

- — до 10 000 фунтов (около 518 тыс. руб.) — 10 процентов;

- — от 10 001 до 25 000 фунтов (около 1,3 млн руб.) — 20 процентов (с применением не облагаемого налогом вычета от 1000 до 5000 фунтов) ;

- — от 25 001 до 100 000 фунтов (около 5,18 млн руб.) — 29 процентов;

- — свыше 100 000 фунтов — 35 процентов.

Взносы на социальное страхование уплачиваются и работником, и работодателем за каждую отработанную неделю:

- работники — в размере 14 процентов от валового заработка, но не менее чем 5 фунтов и не более чем 22,83 фунта в неделю (примерно от 260 до 1184 руб.) ;

- работодатель — в размере 24 процентов от фонда оплаты труда, но не менее чем 15 фунтов и не более чем 28,82 фунта в неделю за каждого работника (примерно от 778 до 1500 руб.).

Практика использования гибралтарских компаний для оптимизации российских налогов

Основными направлениями использования гибралтарских компаний являются защита активов и конфиденциальности владения, а также снижение налоговых затрат. В качестве примера можно привести следующие способы.

Торгово-посредническая деятельность гибралтарской компании на европейском рынке. Представленная на схеме цепочка движения товара позволяет передать б?льшую часть наценки гибралтарской компании и не облагать ее никакими налогами на доходы. Кроме того, в ряде случаев такая схема работы позволит избежать трудностей с подтверждением экспорта для целей европейского НДС.

Как получить налоговую экономию с помощью гибралтарского торгового посредника

Важно! Некоторые специалисты не рекомендуют использовать гибралтарскую компанию для налогового планирования, если в цепочке участвует испанская компания. Дело в том, что испанские налоговые органы резко негативно относятся к гибралтарским компаниям, что может привести к предъявлению претензий с их стороны.

После получения налоговой экономии гибралтарская компания может рефинансировать деньги в Россию с помощью либо займа, либо вклада в уставный капитал российской компании.

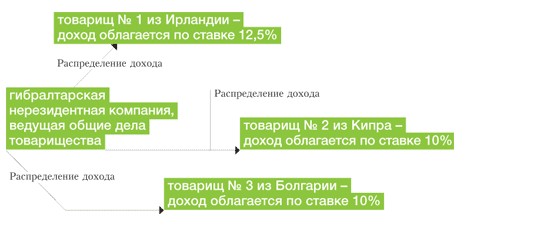

Ведение деятельности товариществом . Как и во всех странах Британского Содружества, доходы товариществ облагаются налогом только на уровне партнеров-товарищей и являются прозрачными для целей корпоративного налога Гибралтара. Таким образом, если в партнерстве участвуют только нерезиденты Гибралтара, налогов на территории этой страны не возникает. При этом вести общие дела может гибралтарская нерезидентная компания, которая и будет перечислять доходы товарищам.

Оптимизация налогов с помощью товарищества в Гибралтаре

Защита активов с помощью траста. В целях защиты активов физических лиц, а также в целях планирования их передачи могут использоваться трасты. Их преимуществом является достаточно проработанное налоговое и корпоративное законодательство (в отличие от большинства других офшоров, в том числе британских). При этом доверительные управляющие траста лицензируются в Financial Service Commission Гибралтара.

Максимальный срок действия гибралтарского траста составляет 100 лет. По правилам корпоративного налога, с 1992 года освобождены от налогообложения доходы, полученные любым трастом или бенефициаром (выгодоприобретателем) траста при следующих обстоятельствах:

- — траст создан физическим лицом — нерезидентом Гибралтара или от его лица;

- — доход получен за пределами Гибралтара;

- — резидент Гибралтара не является доверительным управляющим или бенефициаром.

Автор: Александр Захаров, партнер международной практики компании «Центр юридического сопровождения бизнеса», советник налоговой службы I ранга

Источник: Журнал «Практическое налоговое планирование»